Photo by Volkan Olmez on Unsplash

Le 15 novembre dernier, notre teneur de compte Amundi a procédé à un réajustement du prix de la part dans les compartiments Orange Actions Classique et Cap Orange Classique du fonds Orange Actions (dans le PEG Orange), pour le recorréler avec le cours de l’action Orange. La précédente opération de ce type avait été réalisée en 2003.

Voici en quoi consiste cette opération, qui ne modifie en rien la valeur de vos avoirs au sein des deux compartiments concernés.

Pourquoi la valeur de la part diffère-t-elle du cours de l’action ?

Les 2 compartiments Orange Actions Classique et Cap Orange Classique ne contiennent que des actions Orange. Cependant, avant l’opération de recorrélation, la valeur des parts détenues dans ces compartiments, dite « valeur liquidative » (VL) différait du cours de l’action Orange. Pourquoi ?

Le cours de l’Action Orange correspond à la valeur officielle, affichée à la Bourse de Paris, variant au cours de la journée selon l’offre et la demande.

La Valeur Liquidative (VL) est le prix d’une part du FCPE. Cette valeur est obtenue en divisant la valeur globale de l’actif net du FCPE (Orange Actions ou Cap Orange) par le nombre de parts souscrites.

Pour servir vos demandes d’actions Orange au sein du PEG , notamment lors de l’affectation de la participation, de l’intéressement ou du réinvestissement du dividende, Amundi achète les actions Orange au prix du marché. Pour ne pas influencer le cours de l’action Orange (le gérant n’a pas le droit d’intervenir sur plus de 20% des volumes traités sur le marché boursier), l’achat des actions nécessaires est étalé sur une journée ou plus. De ce fait, on se retrouve avec plusieurs lots d’actions achetées à des cours différents.

Le prix moyen d’achat est donc différent du cours d’ouverture. Or, la valeur liquidative des parts est en principe alignée sur le cours d’ouverture.

Mais au fil du temps, par l’accumulation historique des opérations d’achats, les deux valeurs divergent. Périodiquement, il est donc nécessaire de procéder à un réajustement ou « recorrélation », afin que la valeur liquidative des parts soit à nouveau identique au cours d’ouverture de l’action Orange.

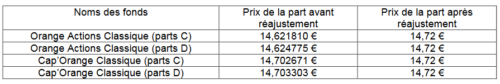

Cette opération a été réalisée le 15 novembre dernier. Le tableau ci-dessous, communiqué par Amundi, indique les valeurs de part avant et après réajustement :

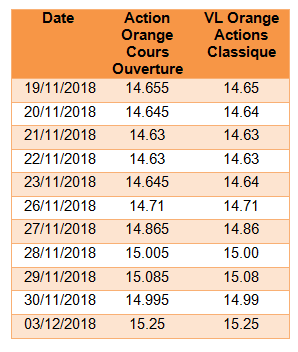

Une fois la recorrélation faite, la valeur liquidative d’une part = le cours d’ouverture de l’action Orange à la Bourse de Paris (voir tableau ci-dessous). La valeur liquidative des parts n’est mise à jour qu’une fois par jour, au contraire du cours de bourse qui évolue au fil de la journée en fonction des achats et des ventes d’actions.

Sources des informations :

Amundi : VL des parts Orange Actions Classique

Orange.com : cours de l’action Orange (tableau à télécharger pour avoir le détail)

Pas d’impact sur la valeur de vos avoirs.

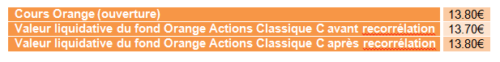

Prenons un exemple théorique de réajustement (recorrélation) au 17/10/2018.

Avant la recorrélation :

M Martin détient 100 parts de Orange Actions Classique C, soit 100*13.70€ = 1 370 €

Après la recorrélation du 17/10/2018, la valeur du fond est alignée sur le cours de l’action :

La nouvelle valeur liquidative d’Orange Actions Classique C est : 13.80€

Monsieur Martin détient maintenant dans le fond Orange Actions Classique C : 100 * 13.70 / 13.80 = 99.2754 parts.

M Martin détient donc : 13,8 * 99,2754 = 1 370 €

Soit la même somme !

Et les dividendes ?

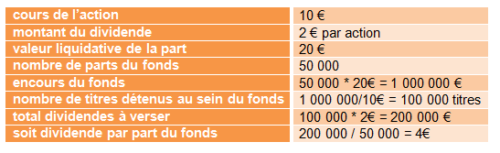

Là encore, il ne faut pas confondre la valeur de la part et la valeur du titre. L’ensemble des dividendes est versé pour chacun des compartiments Orange Actions et Cap Orange Classique, puis divisés par le nombre de parts du fonds concernés et redistribués individuellement.

Exemple avec une valeur liquidative très différente du cours de l’action :

Monsieur Martin possède 100€, soit 5 parts. Il doit donc recevoir 5 * 4 € = 20 € de dividendes.

S’il détient des parts C (dividendes capitalisés), Monsieur Martin obtiendra une part supplémentaire au sein du fonds après versement du dividende. S’il a opté pour des parts D (versement du dividende), il recevra 20 € en cash, moins les prélèvements fiscaux et sociaux.

Si vous avez compris cet exemple théorique dans l’écart entre VL et cours du titre, le réajustement n’a plus de secret pour vous…

Dans votre espace personnel Amundi, rubrique « Vos informations », retrouvez les notices détaillées de la recorrélation, avant et après l’opération.

Pour rappel :

ORANGE ACTIONS : + de 111 Millions de parts à Octobre 2018

CAP ORANGE CLASSIQUE : + de 16 Millions de parts à Octobre 2018