Télécharger la version pdf de ce billet : Flash Epargne – Vote et participation AG des actionnaires_19mai2015

L’assemblée générale mixte des actionnaires d’Orange aura lieu mercredi 27 mai 2015 à 16 h au Palais des Congrès Paris Porte Maillot (accueil à partir de 14h30)

Toute la documentation est disponible sur le site orange.com

Participer à l’AG et au vote

En tant qu’actionnaire au nominatif pur

vous pouvez participer à l’AG et au vote.

Dans le cadre de l’opération « NExT Reward », les personnels du groupe, salariés et fonctionnaires, ont reçu des actions Orange « au nominatif pur » (gérées par BNP Paribas Securities Services) qui permettent de participer à l’Assemblée Générale, de poser des question écrites, et de prendre part au vote des résolutions proposées à l’approbation des actionnaires.

Si vous détenez des actions au porteur,

vous pouvez également participer à l’AG et au vote

Certains collègues ont également procédé à des achats d’actions par l’intermédiaire de leur banque habituelle : ce sont des actions au porteur, qui permettent également de participer à l’AG et au vote. Les conditions de participation sont indiquées dans l’avis de convocation à l’AG (page 5)

Participer physiquement à l’AG

Vous pourrez participer (venir assez tôt pour être sûr d’entrer avant le début de l’AG)

- si vous avez retourné votre demande de carte d’admission et qu’elle a été reçue avant le 22 mai 2015.

- ou en vous présentant avec une pièce d’identité à l’accueil (plus aléatoire, les listes n’étant pas nécessairement à jour et les files d’attentes longues aux guichets d’admission)

Attention : cette année, compte tenu du plan Vigipirate en cours, pensez à prendre une pièce d’identité, qui sera nécessaire pour entrer à l’AG, même si vous avez une carte d’admission.

Si vous avez uniquement des actions dans le PEG, via les fonds Cap Orange ou Orange actions, vous ne participez pas à l’AG et ne votez pas en direct.

Si vous détenez uniquement des actions Orange dans le cadre du Plan d’Épargne Groupe (PEG), vous ne pouvez pas participer à l’AG, et vous n’y votez pas : votre vote est exprimé par les Conseils de Surveillance des fonds dans lesquels vous détenez des actions (voir notre dernière Lettre de l’actionnariat salariés).

Voter sans venir à l’AG : 3 possibilités

Clôture des opérations de vote : lundi 26 mai à 15h

- Voter par Internet, en vous connectant au site Planetshares,

avant le 26 mai 2015 à 15 heures. Si vous avez demandé à être convoqué par mail, vous avez reçu début mai un mail du service actionnaires qui contient le lien vers le site de vote et le rappel de vos identifiants.

- Voter par courrier, via le formulaire à télécharger (recto / verso) avec vos coordonnées, numéro de compte et nombre d’actions détenues.

Votre bulletin doit être reçu par BNP Paribas le 26 mai 2015 avant 15 heures

- Voter par procuration. Vous pouvez confier votre procuration à votre conjoint, ou à un autre actionnaire participant physiquement à l’AG.

Vous pouvez également confier votre procuration au Président de l’AG, mais nous vous le déconseillons. En effet, le Président de l’AG, pour toutes les procurations dont il dispose, approuve toutes les résolutions présentées par le Conseil d’Administration, et donne un avis défavorable à toutes les autres résolutions.

Pour des raisons de complexité d’organisation, l’ADEAS ne prend pas de procuration pour le vote en AG.

Nous vous conseillons, même si vous prévoyez de venir physiquement à l’AG, de voter par internet. Lisez attentivement toutes les indications concernant les modalités de vote dans l’avis de convocation (pages 5 & 6). Lorsque vous vous connecterez au site de vote en ligne, demandez votre carte d’admission avant de voter les résolutions : une fois votre vote validé, vous ne pouvez plus ni le changer, ni demander de carte d’admission à l’AG.

Le vote des résolutions : nos commentaires

Votre vote est personnel et entièrement libre. Les indications qui suivent ont pour seul objectif de vous apporter l’éclairage de la CFE-CGC et de l’ADEAS sur le contenu concret des résolutions, et de vous indiquer la manière dont nous avons voté dans les Conseils de Surveillance des fonds.

Notre vote est notamment fondé sur notre analyse du document de référence 2014 (revoir notre analyse des résultats 2014 dans notre Lettre de l’épargne et de l’actionnariat salariés du 1er trimestre) et l’expertise de nos représentants dans les Conseils de Surveillance des fonds du PEG. Notre Lettre de l’épargne et de l’actionnariat salariés du 2ème trimestre vous donne aussi de nombreuses clefs de compréhension : n’hésitez pas à la (re)lire pour mieux comprendre nos propositions de vote des résolutions.

Résolutions présentées par le Conseil d’Administration d’Orange,

à titre ordinaire

Résolutions |

Vote

CFE-CGC

& ADEAS |

Observations |

| 1. |

Approbation des comptes sociaux |

CONTRE |

L’utilisation de normes comptables différentes dans les différents rapports financiers rend les comptes de plus en plus illisibles pour les non spécialistes. |

| 2. |

Approbation des comptes consolidés |

CONTRE |

| 3. |

Affectation du résultat et fixation du montant du dividende à 0,60 € / action |

CONTRE |

Le résultat net par action (comptes consolidés) ressort à 0,36 € / action. Les chiffres indiqués dans la rédaction des résolutions n’est qu’un artifice de présentation (selon ce qui arrange, on va utiliser les données des comptes sociaux ou des comptes consolidés). La rémunération des actionnaires se fait une fois de plus au détriment des capacités d’investissement dans l’entreprise (alors même qu’un gros effort d’investissement dans les réseaux de nouvelle génération doit être entrepris), obérant son développement, et contraignant régulièrement l’entreprise à des acrobaties financières préjudiciable à sa santé (émission d’emprunt, ventes de filiales, création d’obligations perpétuelles…) pour payer le dividende. |

| 4. |

Approbation des conventions réglementées |

POUR |

|

| 5. |

Ratification de la cooptation d’un administrateur – Remplacement de Madame Muriel Penicaud (démissionnaire quand elle est devenue CEO de Business France) par Madame Mouna Sepehri |

POUR |

Même si nous regrettons le départ de Madame Penicaud. |

| 6. |

Renouvellement d’administrateurs dont les mandats expirent prochainement : Madame Mouna Sepehri |

POUR |

|

| 7. |

Monsieur Bernard Dufau |

POUR |

|

| 8. |

Madame Helle Kristoffersen |

POUR |

|

| 9. |

Monsieur Jean-Michel Severino |

POUR |

|

| 10. |

Nomination d’un administrateur représentant l’Etat : Madame Anne Lange remplace Monsieur Henri Serres |

Abstention |

Nous n’avons pas d’information sur ce nouvel administrateur |

| 11. |

Renouvellement du mandat du cabinet Ernst & Young Audit en qualité de Commissaire aux comptes titulaire |

Abstention |

|

| 12. |

Nomination du cabinet KPMG en qualité de Commissaire aux comptes titulaire |

Abstention |

|

| 13. |

Renouvellement du mandat du cabinet Auditex en qualité de Commissaire aux comptes suppléant |

Abstention |

|

| 14. |

Nomination du cabinet Salustro Reydel en qualité de Commissaire aux comptes suppléant |

Abstention |

|

| 15. |

Avis consultatif sur les éléments de la rémunération due ou attribuée au titre de l’exercice clos le 31 décembre 2014 à Monsieur Stéphane Richard, Président-Directeur Général |

Abstention |

L’avis consultatif des actionnaires est une hypocrisie d’affichage sans aucun effet coercitif réel |

| 16. |

Avis consultatif sur les éléments de la rémunération due ou attribuée au titre de l’exercice clos le 31 décembre 2014 à Monsieur Gervais Pellissier, Directeur Général Délégué |

Abstention |

| 17. |

Rachat par la Société de ses propres actions |

CONTRE |

Les motifs ne sont pas définis. C’est la porte ouverte à des rachats de titres pour faire monter artificiellement le cours de l’action. En outre, ces rachats de titres ne peuvent se faire que par augmentation de l’endettement de l’entreprise. |

Résolutions présentées par le Conseil d’Administration d’Orange,

à titre extraordinaire

| 18. |

Modification du point 1 de l’article 21 des statuts |

POUR |

Mise en conformité avec de nouvelles dispositions réglementaires |

| 19. |

Émission d’actions de la Société avec maintien du droit préférentiel de souscription |

POUR |

Permet d’éventuelles augmentations de capital dans le respect des règles habituelles de souscription pour les actionnaires et les personnels. |

| 20. |

Délégation de compétence au Conseil d’administration à l’effet d’émettre des actions de la Société et des valeurs mobilières complexes, avec suppression du droit préférentiel de souscription des actionnaires dans le cadre d’une offre au public |

CONTRE |

Ces dispositions lèsent les droits des actionnaires, et notamment des personnels actionnaires, au profit d’opérateurs financiers externes.Si l’entreprise entend renforcer ses fonds propres en émettant des valeurs mobilières complexes, il existe une alternative beaucoup plus simple : arrêter le paiement des dividendes. |

| 21. |

Délégation de compétence au Conseil d’administration, à l’effet d’émettre des actions de la Société et des valeurs mobilières complexes, avec suppression du droit préférentiel de souscription des actionnaires, dans le cadre d’une offre visée au II de l’article L. 411-2 du Code monétaire et financier |

CONTRE |

| 22. |

Autorisation au Conseil d’administration à l’effet, en cas d’émission de titres, d’augmenter le nombre de titres à émettre |

POUR |

|

| 23. |

Délégation de compétence au Conseil d’administration à l’effet d’émettre des actions et des valeurs mobilières complexes, avec suppression du droit préférentiel de souscription des actionnaires, en cas d’offre publique d’échange initiée par la Société |

POUR |

Permet de procéder à des acquisitions sans débourser de cash. |

| 24. |

Délégation de pouvoirs au Conseil d’administration à l’effet d’émettre des actions et des valeurs mobilières complexes, avec suppression du droit préférentiel de souscription des actionnaires, en vue de rémunérer des apports en nature consentis à la Société et constitués de titres de capital ou de valeurs mobilières donnant accès au capital |

POUR |

|

| 25. |

Limitation globale des autorisations |

POUR |

|

| 26. |

Augmentation de capital par incorporation de réserves, bénéfices ou primes |

POUR |

Mesure avant tout technique, qui a comme mérite de transformer les réserves en capital, empêchant ainsi le versement en dividendes des réserves accumulées les années précédentes, autrement dit le versement de dividendes supérieurs aux bénéfices. |

| 27. |

Délégation de compétence au Conseil d’administration à l’effet de procéder à des émissions d’actions ou de valeurs mobilières complexes, réservées aux adhérents de plans d’épargne entraînant la suppression du droit préférentiel de souscription des actionnaires |

POUR |

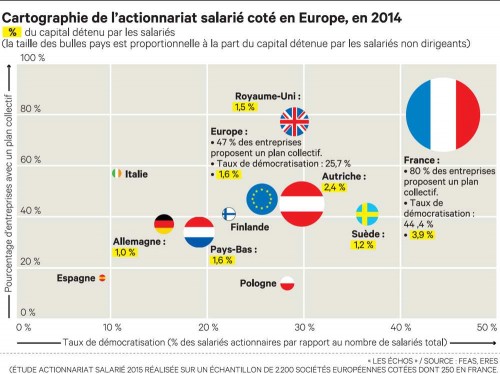

Permet notamment d’organiser des Offres Réservées aux Personnels (ORP) récurrentes, qui sont plus que nécessaires pour remplir la promesse du PDG de porter l’actionnariat salarié à 10% du capital d’Orange. Nous souhaitons évidemment favoriser la consolidation de cet actionnariat stable, attaché aux intérêts pérennes de l’entreprise. |

| 28. |

Autorisation au Conseil d’administration à l’effet de réduire le capital par annulation d’actions |

CONTRE |

Ne vise qu’à donner des instruments financiers orientés vers le rendement des actions au détriment de tout projet industriel. Permet des prises de contrôle rampantes sur les sociétés. Avec le niveau d’endettement actuel de l’entreprise, ce serait suicidaire. |

| 29. |

Modification de l’article 26 des statuts, faculté d’accorder une option pour le paiement des acomptes en numéraire ou en actions |

POUR |

Résolution proposée par les représentants CFE-CGC dans le fonds Cap’Orange et agréée par le Conseil d’Administration. Le paiement du dividende en actions permet d’économiser du cash, évitant notamment l’émission d’instruments financiers qui endettent l’entreprise pour payer le dividende.La résolution B ci-dessous est son miroir, et concerne le solde du dividende. |

| 30. |

Pouvoirs pour formalités |

POUR |

Obligation légale. |

Résolutions proposées par le Fonds Cap’Orange (actionnariat salariés),

à titre ordinaire

Toutes ces résolutions ont été proposées ou soutenues par les représentants CFE-CGC dans les Fonds Cap Orange et Orange Actions, et ont été rejetées par le Conseil d’Administration.

| A |

Amendement à la troisième résolution – Affectation du résultat et fixation du montant du dividende à 0,50 € / action (au lei de 0 ,60 € / action proposé par le Conseil d’Administration) |

POUR |

Toute diminution du dividende, particulièrement dans la période économique difficile que nous traversons, est une bonne chose pour préserver les capacités financières de l’entreprise. |

| B |

Option pour le paiement du solde du dividende en actions : possibilité de se le faire payer en actions |

POUR |

Le paiement du dividende en actions permet d’économiser du cash, préservant les capacités financières de l’entreprise. |

| C |

Actions réservées aux adhérents du plan d’épargne d’entreprise en cas de cession d’actions détenues directement ou indirectement par l’Etat. |

POUR |

Cette résolution permet de combler un flou juridique préjudiciable aux personnels souhaitant devenir actionnaires dans le cadre d’une ORP : actuellement, l’ordonnance qui abroge les modalités de réservations d’une part du capital aux personnels des anciennes entreprises publiques en cas de cession par l’Etat n’est pas officiellement ratifiée, la Loi Macron étant toujours en navette parlementaire. |

Résolution proposée par PhiTrust Active Investors (fonds d’investissement),

à titre extraordinaire

| D |

Modification du point 1 de l’article 11 des statuts pour s’opposer au droit de vote double pour les actionnaires au nominatif détenant leurs actions depuis plus de 2 ans, tel que prévu par la loi Florange |

CONTRE |

La loi Florange est favorable aux actionnaires stables, non spéculateurs, et notamment aux personnels actionnaires. |

Le vote de vos représentants dans les Conseils de Surveillance

Les personnels actionnaires détiennent actuellement 4,55% du capital d’Orange dans les fonds du PEG (Plan Epargne Groupe) Cap’Orange et Orange Actions. Le vote des personnels détenteurs de parts dans ces fonds est délégué à leurs représentants dans les Conseils de Surveillance des fonds. Le vote des représentants CFE-CGC a été exprimé conformément aux préconisations formulées dans les tableaux ci-dessus.

Comme vous l’aurez noté, vos représentants ont également été particulièrement proactifs pour proposer des résolutions alternatives. L’agrément d’une résolution issue des fonds du PEG (résolution 29) par le Conseil d’Administration d’Orange est une « première » historique, qui démontre une fois de plus l’implication et le professionnalisme de la CFE-CGC et de l’ADEAS, qui travaillent ensemble pour rester en pointe dans la défense des intérêts des personnels actionnaires et de la pérennité de leur entreprise. L’actionnariat salariés (re)donne du pouvoir aux personnels pour peser dans les décisions financières et stratégiques de l’entreprise, et c’est bien dans cet esprit que nous poursuivrons notre action dans ce domaine.

A lire aussi : les questions écrites de l’ADEAS à l’AG

Et n’oubliez pas : l’ADEAS vous invite à participer à l’AG des actionnaires. Nous vous espérons nombreux !